Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

5月13日、14日は神田祭りです。普段は2年に1度ですが、コロナの影響で4年ぶりの開催です。前回、前々回神輿を担いだので今年も担ぐ予定です。

・米企業決算発表:テスラの株は売り

テスラの株価が決算発表を受け、暴落。値下げによる利益率の低下が要因です。

テスラの営業利益率は前期の16.04%から11.42%に、純利益率が15.16%から10.77%に低下しています。テスラの強みは同業他社より高い利益率です。これが相次ぐ値下げで低下しつつあります。電気自動車が戦国時代に入りました。

今後、EV市場ではテスラのシャアは間違いなく下がります。

(%)

| 2021 Q4 | 2022 Q1 | 2022 Q2 | 2022 Q3 | 2022 Q4 | 2023 Q1 | ||

| 12/31/2021 | 03/31/2022 | 06/30/2022 | 09/30/2022 | 12/31/2022 | 03/31/2023 | ||

| テスラ | 営業利益率 | 14.75 | 19.21 | 14.55 | 17.19 | 16.04 | 11.42 |

| 純利益率 | 13.1 | 17.69 | 13.34 | 15.34 | 15.16 | 10.77 | |

| トヨタ | 営業利益率 | 9.94 | 10.07 | 5.72 | 6.81 | 6.11 | 9.81 |

| 純利益率 | 8.3 | 10.17 | 6.58 | 8.68 | 4.71 | 7.46 | |

| GM | 営業利益率 | 6.14 | 4.53 | 6.1 | 5.92 | 8.1 | 6.06 |

| 純利益率 | 9.04 | 5.18 | 8.17 | 4.73 | 7.89 | 4.64 | |

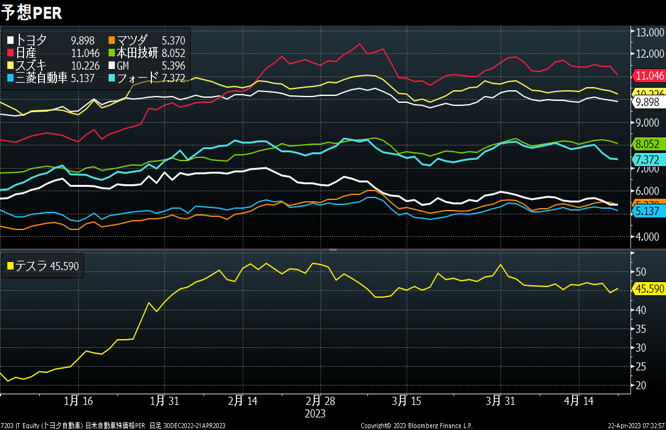

現在、テスラのPERは45倍とトヨタ9.8倍、GM5.3倍、FORD7.3倍と割高です。

テスラの利益率低下は競争率低下を示唆し、今後、テスラ株のプレミアムがははげ落ちる可能性があります。

自動車業界のPERが10倍前後なので、最悪の場合、テスラ株は現在の25%ぐらいまで下落するリスクがあります。

テスラに投資している方はポジションを外した方が良いと思います。テスラ祭りは終わりです。

・何に投資する

経済成長が期待できる国で、売上成長が期待できる銘柄に長期投資しましょう。配当金は企業成長とともに上昇します。10年以上前から投資している米国のUNHの配当金は当初1ドル以下でしたが現在6.6ドルと6倍以上。配当金は毎年増加しています。

現時点で配当利回りが多少低くても、継続的に配当金が増加すれば、簿価基準の配当利回り

は上昇します。そういう意味で米国株は面白いと思います。

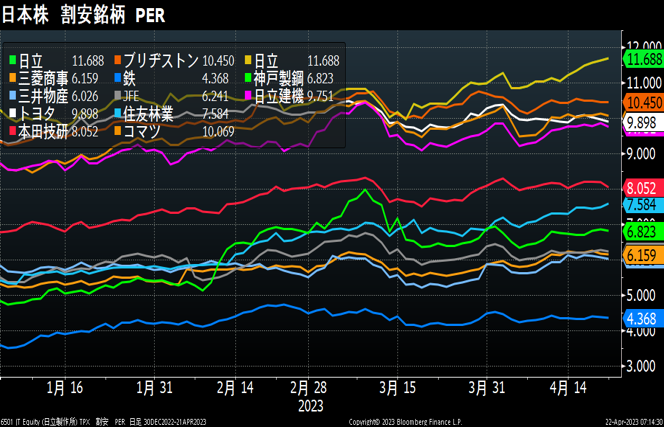

日本株にも魅力があります。日本株はバフェットさんが商社株を買い増ししたことが注目されています。長期投資家が日本株を購入したことで日本に外人マネーが流入してくるでしょう。日本株は米国株などと比べ割安銘柄が多いからです。

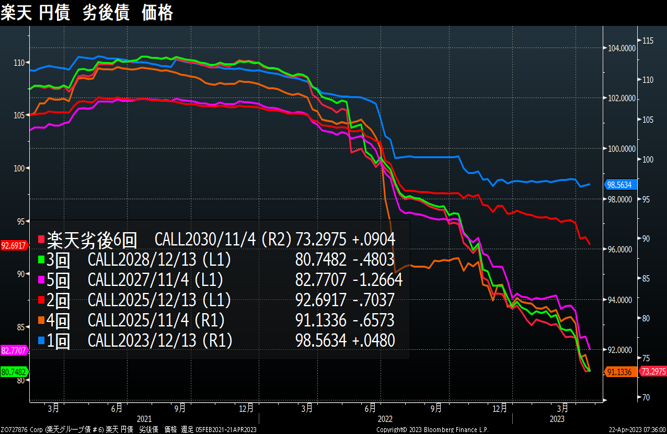

・楽天銀行が上場したものの劣後は戻らず

楽天銀行が上場しましたが、楽天の劣後債の価格は戻りません。上場にともない親会社は700億円以上の資金調達ができました。しかし、バケツの水で燃え盛る火を消すことはできませんでした。

・債券のお勉強

〇格付けと利回りの関係

債券は投資適格債とジャンク債に分類できます。投資適格債とは、企業業績が安定し、倒産する可能性が低い企業が発行する債券で、格付けはBBB以上です。一方、ジャンク債は、財務が脆弱で将来倒産する可能性が高いとされる債券で、格付けはBB以下の銘柄です。

図は赤が日本国債、水色がAA各、白がA格、緑がBBB格です。格付けが低くなるほど利回りが高いことが分かります。図からAが0.78%、BBBは1.58%と、AとBBBには大きな差があります。

楽天の格付けはR&I BBB+、JCR Aですが、市場ではBBB平均1.58%を大きく上回る5.47%で推移しています。これは、市場が財務悪化に伴う格下げリスクを予想しているためです。

市場金利の上昇は、債券を起債する際の基準となるため、利回りの上昇は資金調達コスト上昇に繋がります。調達コスト上昇は財務悪化に繋がるため、利回りが上昇と負のループに楽天は陥っています。

藤井理

データ:Bloomberg

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年1月24日The yen surges! Buy Japanese stocks when they are sold.

未分類2026年1月24日The yen surges! Buy Japanese stocks when they are sold. 未分類2026年1月24日円が急伸!株は売られたら買い

未分類2026年1月24日円が急伸!株は売られたら買い 未分類2026年1月17日Japanese stocks: Waiting for a pullback, but no pullback

未分類2026年1月17日Japanese stocks: Waiting for a pullback, but no pullback 未分類2026年1月17日日本株、押し目待ちの押し目なし

未分類2026年1月17日日本株、押し目待ちの押し目なし