Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

皆様お世話になっております。今月はまだ走行距離が45キロです。明日、晴れたら25キロ走る予定でが、今月150キロ走れるかどうか微妙です。

ECBが金利の急騰を嫌い資産の購入を早いペースで実施しると発表しました。

これを受け、イタリアやギリシャ等の国債とドイツ国債との金利差が縮小しました。

欧州国債はドイツ国債が中心です。

リスク警戒時には各国の国債金利とドイツ債の金利差が広がり、リスクオンは縮小するという構図になっています。週末は欧州国債の金利が全体的に上昇しましたが金利差は縮んでいます。

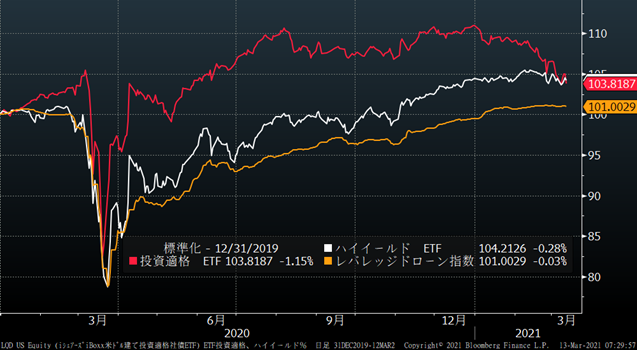

米国債市場ではいままで好調だった投資適格ETF(LQD)が売られています。この指数は構成銘柄に問題があり、長期、超長期債の利回り変動の影響を大きくうけます。

構成銘柄は残存年限(今から償還までの年数)が10年超の銘柄が全体の44%弱を占めているからです。

つまり、10年国債の金利が上昇するとこのETFの価格が下落するという構造です。10年国債が0.01%上昇すると価格が9.3セント上下します。

一方、ハイイールドETF(HYG)は残存5年から7年の銘柄が中心です。2019年年末を100とすると、投資適格ETFは現在103.81とハイイールドの104.21をついに下回ってしまいました。

米国株式市場では、グロース株とバリュー株の日替わり相場が続いています。

国債金利も下がったと思えば上昇。米国債のイールドカーブはより長い期間の国債が売られ、長期と短期の金利差が拡大しています。

これは、銀行銘柄にとっては良いことです。

短期で資金を調達して、長期で運用できるためです。既に銀行銘柄が買われていますが、まだ買える水準です。

バリュー株ではGMやフォードが面白そうです。GMは再上場来の高値を更新し、時価総額は9.3兆円です。

現在、無配ですが業績が回復基調にあるため再配も近いでしょう。

テスラ売りのGM買いが良いと思います。フォードもよさそうです。

キャタピラーは史上最高値を更新、私が投資した昨年3月90㌦台でしたからすでに2倍以上に上昇しました。

ちょっと割高感がありますがインフラ関連銘柄なので今のところ売却は考えていません。

日銀が9日に実施した残存1年以上3年以下を対象とした社債等買入(社オペ)は前回に次ぎ減額されました。

当初の予定は2500億円程度でしたが買入額は2000億円でした。対象銘柄が枯渇し、当初予定額を実施すると札割れになるか金利が大きく低下してしまいます。

日銀は応札レートの下限金利をマイナ0.1%としています。結果はマイナス0.093%でした。

マイナス金利導入後の最低は2016年6月と7月のマイナス0.304%です。少しずつですが金利水準を正常化させようとしているように見えます。

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年1月24日The yen surges! Buy Japanese stocks when they are sold.

未分類2026年1月24日The yen surges! Buy Japanese stocks when they are sold. 未分類2026年1月24日円が急伸!株は売られたら買い

未分類2026年1月24日円が急伸!株は売られたら買い 未分類2026年1月17日Japanese stocks: Waiting for a pullback, but no pullback

未分類2026年1月17日Japanese stocks: Waiting for a pullback, but no pullback 未分類2026年1月17日日本株、押し目待ちの押し目なし

未分類2026年1月17日日本株、押し目待ちの押し目なし