Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

ANAホールディングス(東証コード:9202)のユーロ円CB2銘柄の最終利回りは2%台と国内債と比較し割安感がある。

〇国内債より割安なユーロ円CB

ユーロ円CBは同年限の国内債と比較し、割安な水準に放置されている。

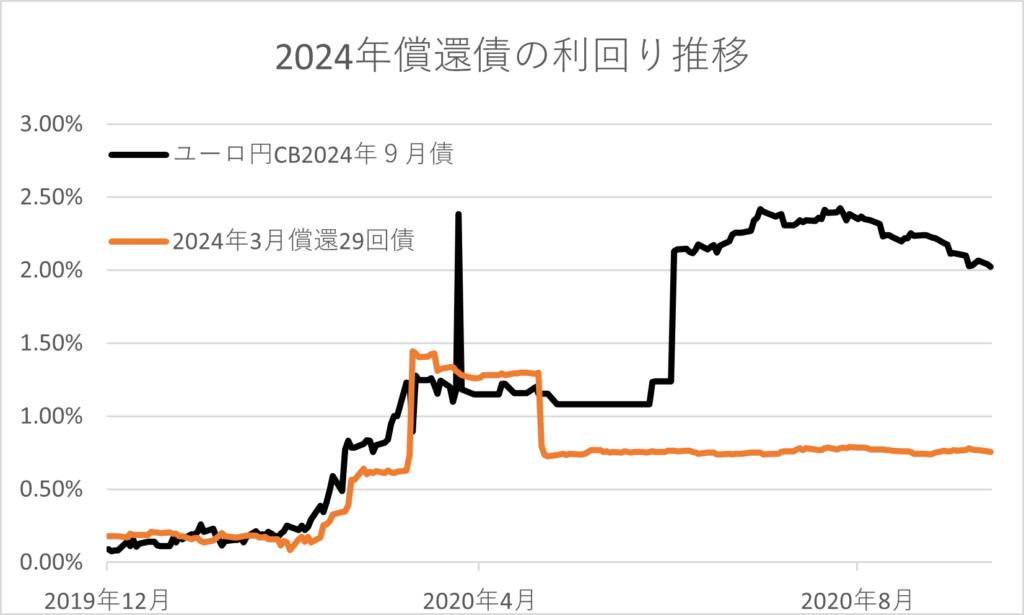

10月13日時点の2024年9月償還のユーロ円CBと29回債の利回りを比較すると、

ユーロ円CB利回りが2.03%、29回債が0.76%と、CB利回りが1.27%高い(図参照)。

残存期間が違うため、CBの償還日(2024年9月19日)の水準を29回債(2024年3月償還)0.755%と

39回債(2025年12月償還債)の利回り1.265%から直線補間法で求めると0.908%だった。

この水準とCB利回りを比べると1.12%CBの利回りが高いことになる。

〇ユーロ円CB2銘柄は何れも2%台

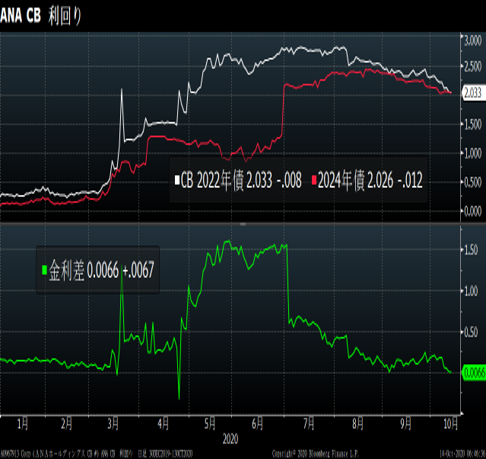

ユーロ円CBの利回りは2022年9月債が2.12%、2024年9月債が2.03%と、いずれも2%台だ。

2銘柄を比較すると残存期間の短い2022年9月債が2024年9月債よりも利回りが高い逆転現象が起きている(図参照)。

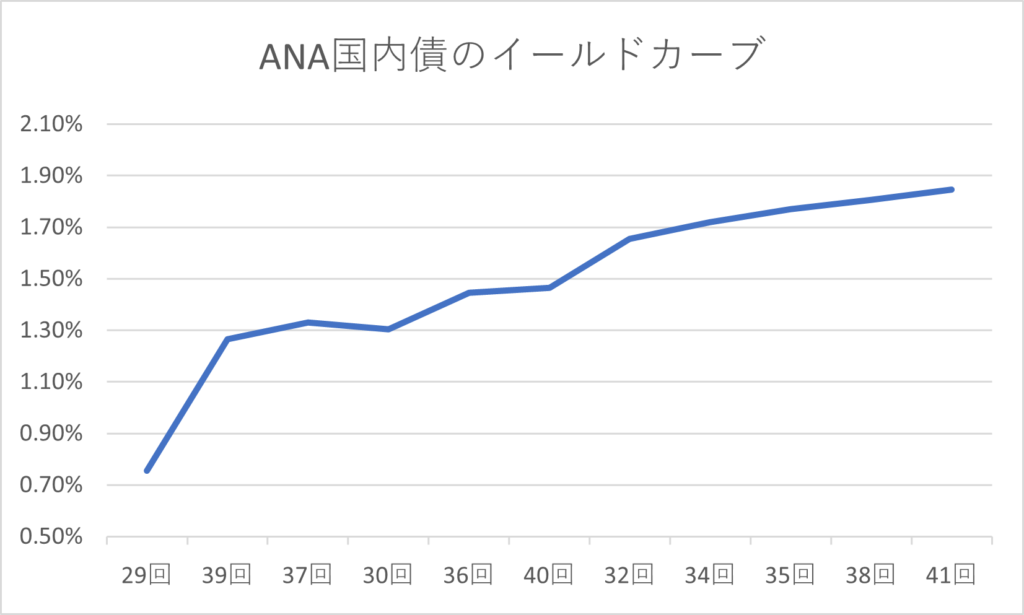

〇国内債のイールドカーブは順イールド

国内債11銘柄のイールドカーブは順イールドだ(図参照)。

利回りは残存年数が一番短い29回債(2024年3月6日)が0.755%、

もっとも長い2039年11月28日償還の41回債が1.845%という水準だ。

現時点ではCBの利回りが残存19.13年の41回債を上回っている格好だ。

〇購入するならどっち

利回り目的で投資するなら利回りが高い2022年9月債。株価上昇にかけるなら2004年9月債だ。

転換価格は2022年9月債が5,160.9円、2024年9月債が5,081.20円に設定されているため、

理論価格は(昨日13日の終値2,503円)2022年9月債が48.49円、2024年9月債が49.26円という水準だ。

この水準は株価が多少上場してもCB価格の影響はほとんど期待できない。

償還の短い2022年9月債は転換価格が高いことに加え、

残存年数が2024年9月債より短いためCB価格が額面以上になる可能性は2024年9月債より低いと言える。

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年2月7日Software to hardware. Capital is shifting dramatically.

未分類2026年2月7日Software to hardware. Capital is shifting dramatically. 未分類2026年2月7日ソフトからハードへ!ソフト企業よ、どこへ行く

未分類2026年2月7日ソフトからハードへ!ソフト企業よ、どこへ行く 未分類2026年1月31日Komatsu hits new high, valuation reassessment?

未分類2026年1月31日Komatsu hits new high, valuation reassessment? 未分類2026年1月31日コマツが高値更新、バリュエーションの見直しか

未分類2026年1月31日コマツが高値更新、バリュエーションの見直しか