Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

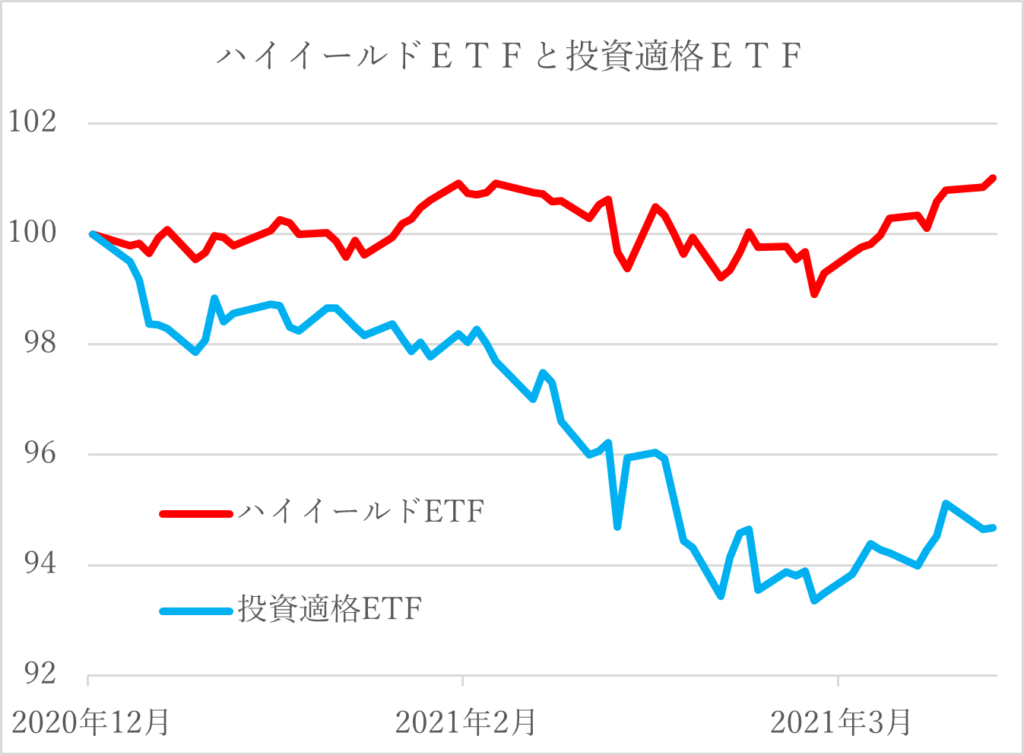

米国債市場では、ハイイールドETF(HYG)が堅調だ。投資適格ETF(LQD)が伸び悩む中、クレジット市場ではジャンク債に資金が流れているようだ。

投資適格からジャンク債

クレジット市場では投資適格ETFからハイイールドETFに資金が流れている。

昨年末を100とした場合、投資適格ETFの94.67に対し、ハイイールドETFは、101.02だ。

現在、ハイイールドETFは昨年末の水準を上回っているが、投資適格ETFは、年末の水準を下回っている状況だ。

投資適格債が売られている要因には、投資適格債のスプレッド(国債との金利差)が薄く、国債金利の影響を受けやすいことが考えられる。

そこで、5年国債の利回りを調べると、昨年末0.36%だった利回りが4月6日時点で0.87%に上昇した。

同様に格付別の利回り変化を調べると、高い格付け債ほど金利の上昇幅が大きいことが確認できる(表参照)。

同期間の上昇幅はA格債が0.56%、BBBは0.58%と国債の上昇幅を上回ったものの、ハイイールド債であるBB格債は0.3%、B格債は0.13%と国債金利の上昇幅を大きく下回った。

その要因には、ハイイールド債の厚いスプレッドがバッファーとなり、金利上昇を抑えていることが考えられる。

| Date | 5年国債 | A 5Y | BBB 5Y | BB 5Y | B 5Y |

| 2020年12月31日 | 0.36% | 0.78% | 1.04% | 2.97% | 3.99% |

| 2021年4月6日 | 0.87% | 1.34% | 1.62% | 3.26% | 4.12% |

| 変化幅 | 0.51% | 0.56% | 0.58% | 0.30% | 0.13% |

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年2月7日Software to hardware. Capital is shifting dramatically.

未分類2026年2月7日Software to hardware. Capital is shifting dramatically. 未分類2026年2月7日ソフトからハードへ!ソフト企業よ、どこへ行く

未分類2026年2月7日ソフトからハードへ!ソフト企業よ、どこへ行く 未分類2026年1月31日Komatsu hits new high, valuation reassessment?

未分類2026年1月31日Komatsu hits new high, valuation reassessment? 未分類2026年1月31日コマツが高値更新、バリュエーションの見直しか

未分類2026年1月31日コマツが高値更新、バリュエーションの見直しか