Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

皆様お世話になっております。

先月の走行距離は153キロです。毎週金曜の夜はコーチと20キロ程度走るのですが昨日は雨で中止となりました。そのため、今月はまだハイアルチ(低酸素ジム)で走った5キロのみです。現在週1会員ですが、週2回か通い放題に変更しようか考えています。明日雨が降っていなかったら朝5時から25キロ程度走ります。

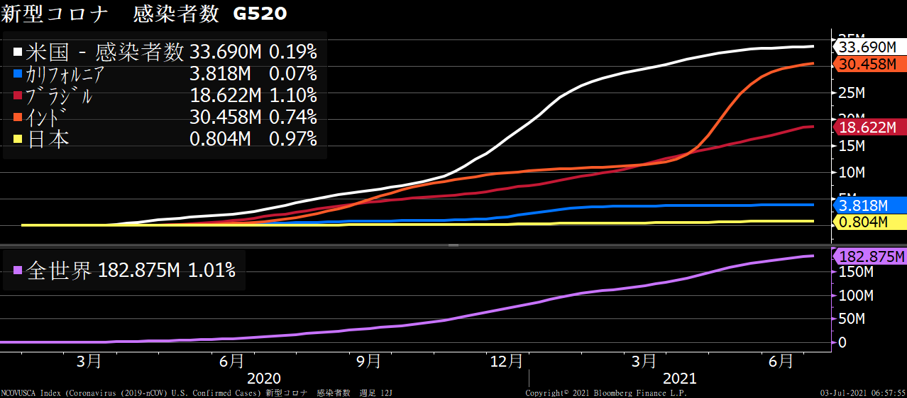

コロナ

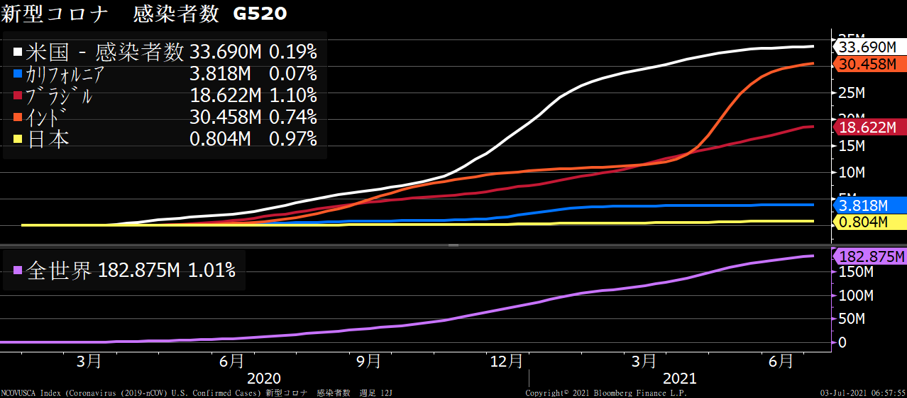

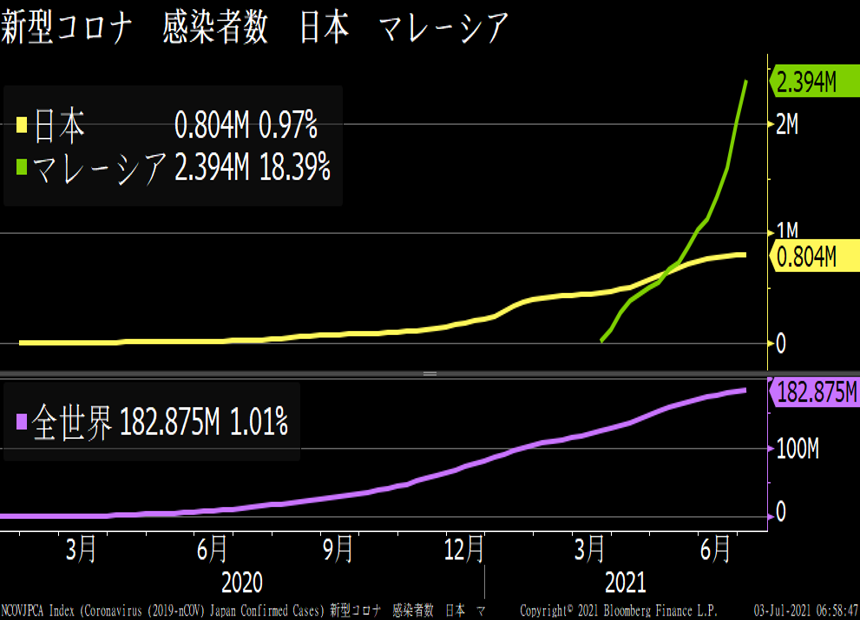

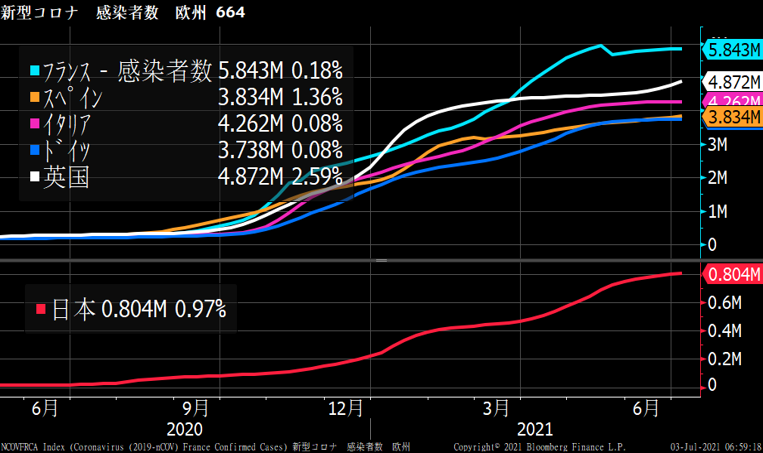

英国やスペインで感染者が再び増加しています。欧州はバカンスシーズンを前に今後も増加しそうな気配です。マレーシアは感染者数が先週比18.39%増加しました。世界中では1.01%増加。まだ感染者数は拡大傾向にあります。昨日、行きつけのビアバーに久々にいきましたがお客さんでいっぱいでした。日本は五輪後の感染者数がどうなるか。この環境下では減るはずはありません。

相場全体

米株は強いです。ダウ、SP500、ナスダックなどが高値を更新しました。雇用統計の結果をうけ、市場はテーパリングが早急に開始されることはないと判断したためです。

今月は企業決算が発表されます。株価は決算内容次第でしょう。

米株は上昇していますが日本株は上値が重いです。特に半導体関連が市場や私の足を引っ張っています。今後のスタンスはNTTや商社などバリューの押し目があれば購入しようと思います。

今週、CBが3銘柄発行されました。

メルカリ(4385)が2028年7月債と2026年7月債を各250億円、転換価格は両銘柄ともに9346円。130%転換制限条項付きCBです。転換するためには株価が12150円以上に上昇する必要があります(2026年債が2026年4月14日、2028年債が2028年4月14日まで)。

もう一銘柄がDMG森精機(6141)2024年7月債、400億円、転換価格2593円です。

森精機のCBは130%コール条項付きです。

森精機は残存期間が3年と短めの設定で、そのため 当初プレミアムは30.04%とメルカリの54.99%と比較し低めです。株価へのインパクトは森精機が大きいといえます。またCB起債にともない潜在株式数(CBが転換された場合の株数)はメルカリが発行済株数1.576億株に対し534.9万株(3.39%)に対し、森精機は発行済株数1.259億株に対し、1542.6万株(12.25%)、自己株式を転換に用いた場合12.39%という大きな数字です。

CBは社債と異なり、起債時の手数料はCB投資家(発行価格102.50円と払込み価格100円の差)です。CBの起債でいちばん儲かるのはアレンジをした証券会社です。1億円に付き250万円、400億円で手数料(単純計算)は10億円です。なお、このCBの多くはヘッジファンドに持ち込まれ、社債部分が買い戻されてリパッケージされコール付き社債として投資家に販売されます。ここでも証券会社は手数料(差額)が入ってきます。

発行体も手数料が削減でき、証券会社は儲かり、本来いちばん恩恵を受けてもよいはずの投資家はお金を出すだけです。

ヘッジファンドも円CBが少ないので喜んで買います。特にメルカリは期間が長くてボラが高いので大よろこびです。一方、森精機は業績があまりよくなく、発行金額も大きいので

個人的には買いたくないです。発行体は転換期待というより社債を発行するというイメージで資金調達をしたのでしょう。130%コールが設定されているので株価が転換価格の1.3倍(3371円)以上になればコールが意識されるため転換がはじまります。

転換される可能性は低いと思います。発行体はコスト0円で400億円調達できたので喜んでいることでしょう。運が良くCBが転換されると資本金が400億円厚くなります。

転換と言えば、テスラの転換が1週間で1.478億円すすみました。残額は3.0579億円と起債時の10.85%です。

債券

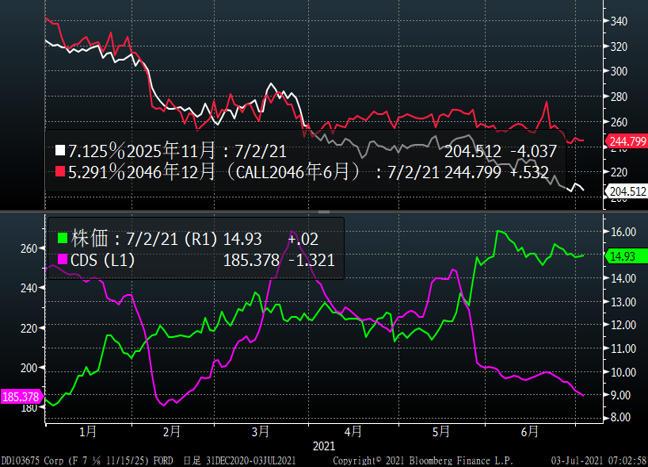

米国債券市場ではジャンク債が買われTスプレッドが縮小しています。ハイイールドETFも年初来高値を更新。クレジットはリスクオフの流れです。

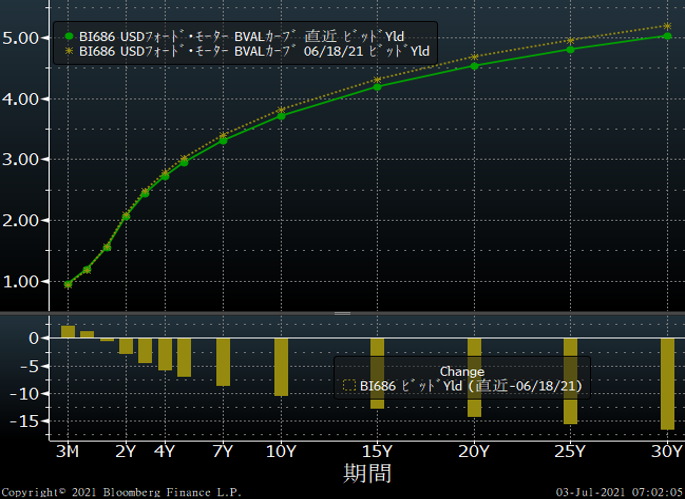

フォードの社債(ジャンク債)推移です。

フォードの社債(Tスプレッド)CDS(クレジット・デフォルト・スワップ)の推移

フォードのイールド・カーブ

超長期債の利回りが1週間で0.15%低下しました。

クレジットの改善は株価を押し上げます。

コモディティ

原油価格の上昇がとまりません。原油にリンクしたレバレッジETFが急騰しています。

中には、年初から3倍以上に上昇した銘柄もあります。

原油価格の上昇率は年初比55.38%です。

原油関連のETF推移(昨年末=100)です。

データ:Bloomberg

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年1月24日The yen surges! Buy Japanese stocks when they are sold.

未分類2026年1月24日The yen surges! Buy Japanese stocks when they are sold. 未分類2026年1月24日円が急伸!株は売られたら買い

未分類2026年1月24日円が急伸!株は売られたら買い 未分類2026年1月17日Japanese stocks: Waiting for a pullback, but no pullback

未分類2026年1月17日Japanese stocks: Waiting for a pullback, but no pullback 未分類2026年1月17日日本株、押し目待ちの押し目なし

未分類2026年1月17日日本株、押し目待ちの押し目なし