Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

皆様お世話になります。体調は徐々に回復しています。しばらく20キロ以上の長距離走はお休みです。明日、10キロぐらい軽く走ろうかと思います。

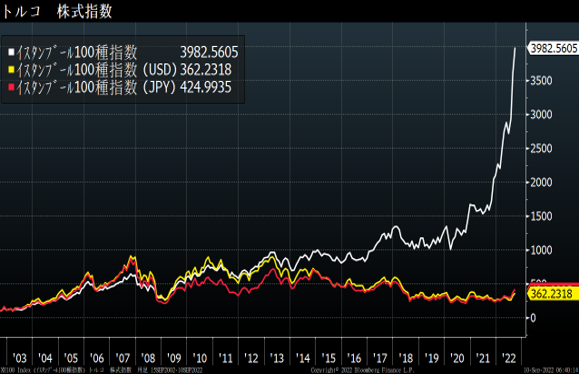

・トルコ株式市場

トルコ株式指数(イスタンブール100)が、銀行株を中心に買われ史上最高値を更新しました。主な銀行株の上昇率(前週比)はバキフラール銀行が55.28%、ハルク銀行が53.23%、イシ銀行が40.72%です。

トルコのインフレ率は80%(8月)と現金価値は目減りしてしまいます。そのため、トルコ国内の投資家がインフレヘッジのために一か八かの賭けにでているのでしょうか。インフレに勝てる資産は株式です。

トルコ株式指数(リラ、ドル、円換算)

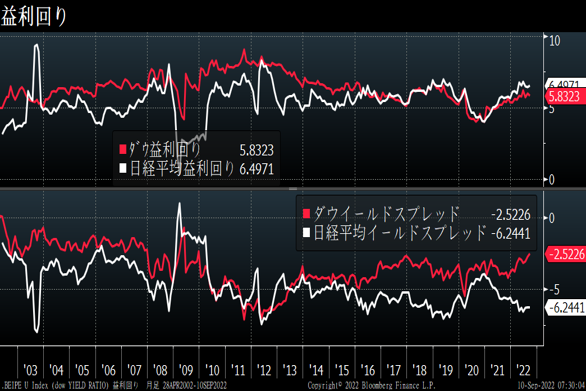

・益利回りからみた日米株式指数

益利回り(PERの逆数)は、ダウ平均が5.8%、日経平均は6.49%です。10年国債利回りが米国3.315%、日本が0.24%なので、イールドスプレッド(10年債-益利回り)は米国がマイナス2.5%、日本はマイナス6.24%です。日本は日銀の見えざる手により10年債利回りが0.25%に抑えられているため日経軽金は割安な水準で推移していると言えそうです。

金利が多少上昇したところで、日経平均は底堅く推移するでしょう。

売られたら買い場です。 日米株式指数の益利回りとイールドスプレッド

・イタリア国債

イタリア国債金利が上昇傾向にあります。ドイツ債とのスプレッドも広がってきました。10年利回りはすでに4%台。ブンズ(ドイツ債)とのスプレッドは2.3%です。

イタリアでは9月25日に総選挙が行われます。現時点では、右派政権が誕生する可能性が高いためイタリアから資金が流出しています。

イタリア国債利回り推移

イタリア国債とドイツ国債の金利差推移

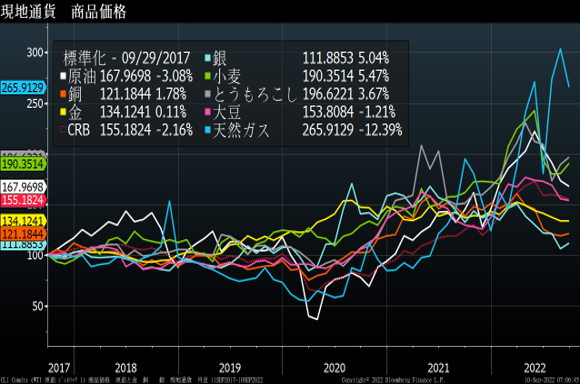

・米国CPI

9月13日に米国CPI(8月)が発表されます。前年比の予想は8.0%(前月8.5%)です。7月から8月にかけて原油価格(WTI)が7月比で約10%下落したのでインフレ率は収まりそうです。インフレ率が多少収まってもまだ高水準。次回FOMC(9月20-21日)では0.75%が実施される公算が大きいです。その後、11月、12月のFOMCでも利上げが継続され、FF金利は12月には4%台となり可能性が高いと思います。政策金利と連動する2年債の4%乗せは魅力的です。

90年初頭の日本では、大口定期預金(自由金利)の最低預金金額が1億円から1000万円に下げられました。当時3カ月の預金金利が9%前後まで上昇。1年当たりの利息は1000万円で90万円(7.5万円)、2000万円なら1カ月あたり15万円(税前)です。

当時、親が保有していた株をほとんど売却させて大口定期に預け替えをした記憶があります。利上げは株価下落の一員となります。特に小型成長株にとって利上げは致命的となるでしょう。

コモディティ価格の推移(2017年9月=100)

・日本株

米国株が下がれば日本株も売られます。そのタイミングで中型・大型の好業績、割安銘柄を

拾いましょう。

第二部

住宅ローン亡国論

・男は持ち家を買って一人前

日本では古くから「男は持ち家を買って一人前」と言われてきました。家を購入するために35年ローンを組み、こつこつと返済。30歳で35年ローンを組むと完済は65歳です。多くの方は退職金をあてにし、60歳で完済するという計画ではないでしょうか。

来年60歳を迎える会社員の田中さんも同様の計画を建て、30歳の時に5,000万円の一軒家を購入しました。社宅暮の人間関係に悩んでいた奥さんが社宅を出たいと言い出したのが

住宅購入のきっかけでした。頭金として1000万円を支払い、残金4,000万円は35年ローンを組みました。当時の田中さんの年収はボーナス込みで500万円(月給30万円、ボーナス140万円)でした。毎月の返済額は7.5万円、ボーナス(1月、7月)に各30万円です。

住宅を購入してまもなく奥さんのおなかに新しい生命が誕生したこともあり、田中さんは

希望に満ち溢れていました。

しかし、この時に判断が田中さんの人生を大きく狂わせてしまうのでした。その理由の1つが所得の低迷です。年収は92年の472.5万円をピークに減少に転じました。2018年時点では433.3万円とピークの91.7%の水準です。

日本の平均年収推移(厚生労働省)

| 年度 | 平均給与(万円) |

| 1989年 | 452.1 |

| 1990年 | 463.7 |

| 1991年 | 471.1 |

| 1992年 | 472.5 |

| 1993年 | 464.3 |

| 1994年 | 465.3 |

| 1995年 | 468.4 |

| 1996年 | 472.1 |

| 1997年 | 471.1 |

| 1998年 | 465.3 |

| 1999年 | 463.6 |

| 2000年 | 467.5 |

| 2001年 | 464.7 |

| 2002年 | 463.6 |

| 2003年 | 461.0 |

| 2004年 | 455.7 |

| 2005年 | 455.5 |

| 2006年 | 452.1 |

| 2007年 | 454.0 |

| 2008年 | 439.3 |

| 2009年 | 421.1 |

| 2010年 | 431.0 |

| 2011年 | 428.7 |

| 2012年 | 427.7 |

| 2013年 | 431.7 |

| 2014年 | 419.2 |

| 2015年 | 420.4 |

| 2016年 | 422.0 |

| 2017年 | 430.0 |

| 2018年 | 433.3 |

データ:Bloomberg

藤井理

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年2月22日Goodbye FAANG!

未分類2026年2月22日Goodbye FAANG! 未分類2026年2月22日ブリヂストン対横浜ゴム、この差はなに?

未分類2026年2月22日ブリヂストン対横浜ゴム、この差はなに?  未分類2026年2月14日Komatsu’s momentum is unstoppable

未分類2026年2月14日Komatsu’s momentum is unstoppable 未分類2026年2月14日コマツの勢いが止まらない

未分類2026年2月14日コマツの勢いが止まらない