Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

皆様お世話になっています。もうすぐ誕生日です。ギター(ストラト)をもう一本買おうかどうか迷っています。為替や世界のインフレ率をみていると、日本の物価が影響を受けていないうちに買ってしまったほうが良いのかと思っています。

香港に住んでいる友人が7月からの日本旅行が大人気だそうです。中でも、円安で不動産価格が下落しているため不動産購入ツアーが人気のようです。東京の物件がどんどん外国人に買われてしまいます。そのうち都心部は外国人によって占拠され、日本人が都心から追い出されてしまうかもしれません。10年後には東京でも米国のように地域ごとによって格差が生まれそうです。日本の株も円安で割安なので買ってくれないかなあ。

・仕組債投資家の憂鬱

株価が急落すると、憂鬱になるのは株式投資家だけではありません。特に憂鬱となるのは仕組債投資家です。仕組債はクーポンを高く設定するために、ノックイン・オプションを売っています。仕組債の対象となっている指数が一定水準まで下落すると、べらぼうに高い価格の指数に転換されます。個人的には日本株の下落はそれほど下がらないと思います。下がっても日経平均23000円ぐらいでしょう。一方、米国株はまだまだ下落余地があります。S&P500は15%~20%ぐらい下げ余地があります。S&P500 リンク債も多く起債されています。米国株指数のリンク債がノックインされる可能性が高いと思います。

仕組債を個人投資家は買ってはあかんです。悪いことばかり、仕組みを知っている投資家は買いません。償還かコールされるまでびくびくですわ。

仕組債の手数料は5%ぐらい抜かれています。場合によってはもっと抜かれています。

証券会社1億円販売すると手数料が500万円。投資家も金利の高さにつられ、償還(コール)されると同じような仕組債を安心して購入。その内、指数が暴落し、ノックインされ

元本が60%(ノックイン水準)まで減って始めてことの大きさがわかるという商品です。

有名な、ひろゆきさんが、お金持ちのところには証券会社がオリジナルの仕組債を組成してくれるから良いと言っていますが良いかもになっていることを分かってないです。彼はあまり金融に詳しくないと思います。金融については話半分として聞くようにしましょう。

青い目の悪魔が日本人投資家のお金をここぞとばかりにごそっともって行きそうな相場展開となりそうです。

無知な投資家は、トルコリラ建て債でやられ、仕組債でも大損。

債券の基本は国債金利をベースに考えましょう。国債よりも金利が高い債券にはリスクが高いということです。同期間の国債金利と1%以上乖離していたら立ち止まりましょう。

迷ったら相談にのるのでメールください。

私は証券会社で債券トレーディングや仕組債の組成やプライシングをしていた時期もあります。そこらの証券マンよりも詳しいと思います。

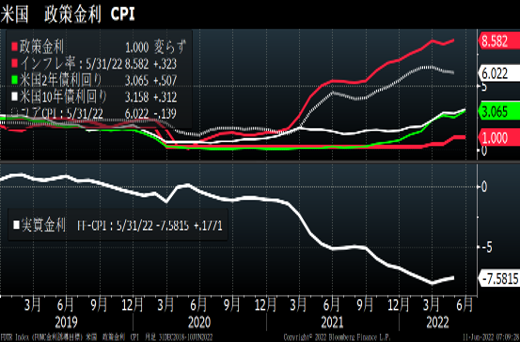

・2年米国債がついに3%台

CPIの結果を受け、世界中の国債金利が暴騰しています。米国2年債がついに3%台乗せ。

来週のFOMCで50bpの利上げはほぼ確定ですが、ドット・チャートの結果がどうなっているのかが注目です。

欧州国債の利回りも急騰。・ちょつと前までマイナス金利が当たり前だった欧州各国の国債利回りがプラスです。ドイツ2年債はすでに0.95%と1%に届きそうな勢いで上昇しています。

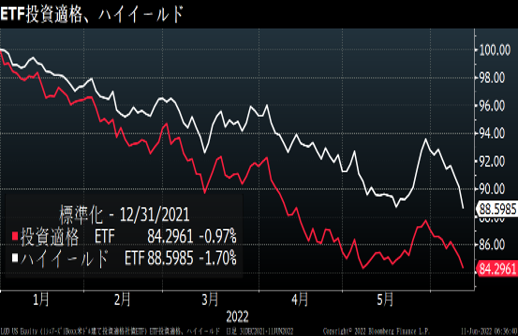

6月からQT(FRBの資産圧縮)が始まります。今後、社債のTスプレッド(国債との金利差)は拡大傾向にありそうです。つまり、グロース株はまだまだ下落しそうです。

株を買うなら配当成長が期待でき、売上成長が期待でき、市場占有率が高い銘柄を拾いましょう。

日本株も同様です。割高銘柄は早く外すようにしましょう。日本経済はデフレですが、マザーズ銘柄の多くはハイパーインフレ銘柄です。

仮想通貨も同様です。一般投資家の方は仮想通貨には手を出さないようにしましょう。

・出井氏がお亡くなりになりました

SONYの元CEO出井氏がお亡くなりになりました。私の中での出井氏の最大の功績は、辞任のタイミングです。当時、ソニーは転換社債を起債しており、償還が2005年3月末に迫っていました。確か金額が3000億円(?)。償還間際で、株価が転換価格に抑えられていて、ほとんど転換されないまま流通していました。3000億円どうするんだろう?と個人的にいろいろ考えていたのですが、出井氏が辞任、ストリンガー氏CEOに就任というサプライズ報道が流れると株価が急騰。CBの転換が一気に進み。CBは無事、自己資本に組入込まれました。つまり、償還金をほとんど支払わずにすみました。

あの時の判断がソニーを救いました。CB市場ではソニーの奇跡として語り継がれています。

・藤井レシオ

株式投資尺度の一つに藤井レシオという私が考案した指数があります。これは、1年間の配当金額を1年間の株価標準偏差で割ったものです。

配当金が100円、株価の1年間の標準偏差が100円なら1となります。この場合、68%の確率で配当金額と株価の変動が同じ。つまり、配当金額で株価の変動をカバーできる可能性がある(絶対はありません)。

例えば、関電の配当金は年間50円、株価の標準偏差は79円です。藤井レシオは0.63です。

高ければ高い程、安全な銘柄と言えます。

*標準偏差は日々変化するで、トレンドが出始めると藤井レシオも影響します。

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年2月28日Nippon Steel CB issued: Aggressive conversion price

未分類2026年2月28日Nippon Steel CB issued: Aggressive conversion price 未分類2026年2月28日日本製鉄CB発行 強気の転換価格

未分類2026年2月28日日本製鉄CB発行 強気の転換価格 未分類2026年2月22日Goodbye FAANG!

未分類2026年2月22日Goodbye FAANG! 未分類2026年2月22日ブリヂストン対横浜ゴム、この差はなに?

未分類2026年2月22日ブリヂストン対横浜ゴム、この差はなに?