Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: strpos() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/compat.php on line 423

Warning: preg_match() expects parameter 2 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 252

Warning: strlen() expects parameter 1 to be string, array given in /home/tfujii46636/tadd3.com/public_html/wp-includes/class-wp-block-parser.php on line 324

明日3月5日は東京マラソンの開催日です。昨年走りましたが、今年はビールを飲みながら観戦します。

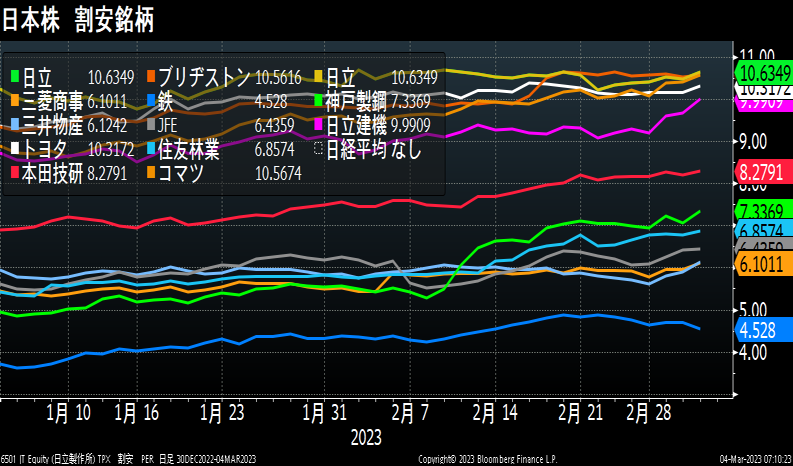

日本株は大型バリューが買われています。日本株は割安銘柄の玉手箱なのでまだまだ上昇余地ありそうですよ。先週、ニーサでコマツを買いました。今NISA口座で保有していて一番上昇している銘柄はアドバンテスト、2500円時に投資し、現在1.1万円です。

売却すると400万円程度になります。もし売却した場合特定口座ですと60万円課税されますが、NISAは課税されません。NISA口座のメリットです。デメリットは、損失を出しても、他の利益との相殺はできません。特定口座内であれば、損益通算ができます。また、損失は3年先まで繰り越せます。その際は、確定申告をする必要があるので注意しましょう。

割安銘柄例の騰落率(年初比)

予想PERの推移 バーゲンセール中

私は債券畑出身なので、今回から債券について書きます。債券って株と違い儲からないけれど、投資先がデフォルトを起こすと大損してしまう金融商品です。債券は償還できるかできないかが重要です。デフォルトすると手元には額面に対し20~30%程度しか戻ってきません。債券は発行された時点では問題ありませんが、問題が出てくると債券価格が急落(利回りが急騰)します。利回りが上昇すると、借入金利も上がるので利払い金額が増えて企業利益を押し下げてしまいます。株価はもちろん下落。債券金利と株価には負の相関があります。

債券市場を知るにはまず国債から学ぶ必要があります。今回は国債について書きます。

・国債

国債とは、国が発行する債券です。TVや新聞で良く取り上げられている国債利回りというのは10年国債利回りを差しています。

債券は、発行日から償還までの年数で、2年なら2年債、5年なら5年債、10年なら10年債、40年でしたら40年債と呼びます。10年債として発行されるとずっと10年債です。一方、債券は残存年数という現在から償還期間までの年数を表す呼び方があります。10年債が発行されてから2年経つと、残存8年となります。

なお、日本国債の場合は、各銘柄に回号がつけられ、2023年3月4日時点での10年債は369回債です。一方、多くに国の国債には回号がないのでクーポン、償還日が銘柄名となります。

![]()

・日本国債の種類

日本国債の種類(発行日から償還日までの年数で区分)は、短期国債、2年、5年、20年。30年、40年、個人向け国債などです。

・残存期間と価格の関係

債券投資では債券(国債・社債など)と価格の関係が重要です。これは、金利変化に対する価格変化を示します。同じ0.01%金利が上昇しても、債券価格の変動幅が異なるためです。

債券市場ではベーシスポイント・バリュー(1bp)という言い方をします。

例えば2年の446回債は金利が0.01%(1bp)変化すると価格は1.98銭変動します。

40年15回債の場合は31.36銭です。

トレーダーが国債を売買する場合、最低1億円です。(10年の場合は概ね5億円です。)

2年債を1億円購入した場合金利が0.01%上昇すると1.98万円損失がでます。40年債の場合には31.36万円の損。残存期間が長ければ長いほど金利変化に対し、価格変化は大きくなります。

| —- | 回号 | クーポン | 償還日 | 1bp変化に対する価格感応度(銭) |

| 2年債 | 446回債 | 0.01% | 2025年3月1日 | 1.98 |

| 5年債 | 155回債 | 0.20% | 2027年12月20日 | 4.7 |

| 10年債 | 369回債 | 0.50% | 2032年12月20日 | 9.5 |

| 40年債 | 15回債 | 1% | 2062年3月20日 | 31.36 |

国債金利の推移、長期債ほど変動が大きい

・国債の強み

国債の強みは、元本が保証されている点です。国債は国が償還を保証しているので、償還まで保有した場合、元本割れしません。日本人は元本割れが大嫌いなので、国債を購入すればデフォルトリスクはほぼありません。

・国債の弱点

国債や債券の弱点はインフレです。国債の多くは償還日に元本が償還されます。40年債を100万円投資した場合、40年後の償還日に投資金額100万円が戻ってきます。

40年後の物価水準が現在と同じレベルなら問題ありませんがその可能性はほぼありません。

物価は上昇しています。日本の人口が減少しても世界人口が増加すればインフレは起きます。現在日本にもインフレが押し寄せています。先週まで100円だったガムが機能110円になっていました。

もちろん、売買目的で国債投資はできますが国債売買は機関投資家の市場です個人投資家は相手にしてもらえません。相手にしてもらえても足元を見られてしまい、利益を上げる余地はないでしょう。

・なんで機関投資家は国債を買うのか

例えば、生命保険会社には予定利率というコストがあります。予定利率は保険の保証利回りです。予定利率は営業費用も含まれて算出されるので国債金利が予定利率を上回れば保険会社には利益が出ます。日本生命の予定利率(一時払終身保険)は2023年1月時点で0.6%です。2023年3月3日時点で20年国債の流通利回りは1.24%です。彼らは契約者の年齢に見合った国債を購入することで利ザヤを稼いでいます。インフレを加味しないので機関投資家は簡単にお金を稼げます。

藤井 理

データ:Bloomberg

次回は国債と社債の関係について書きます。

![]()

投稿者プロフィール

-

大学時代から株式投資をはじめ、証券会社のトレーダーとなる。以後、30年

金融畑一筋。専門分野は債券、クレジット。

日本証券アナリスト協会検定会員(CMA)、国際公認投資アナリスト(CIIA)

詳しいリンク先はこちら

未分類2026年2月7日Software to hardware. Capital is shifting dramatically.

未分類2026年2月7日Software to hardware. Capital is shifting dramatically. 未分類2026年2月7日ソフトからハードへ!ソフト企業よ、どこへ行く

未分類2026年2月7日ソフトからハードへ!ソフト企業よ、どこへ行く 未分類2026年1月31日Komatsu hits new high, valuation reassessment?

未分類2026年1月31日Komatsu hits new high, valuation reassessment? 未分類2026年1月31日コマツが高値更新、バリュエーションの見直しか

未分類2026年1月31日コマツが高値更新、バリュエーションの見直しか